|

Finanzinnovationen

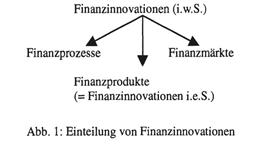

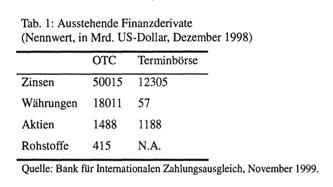

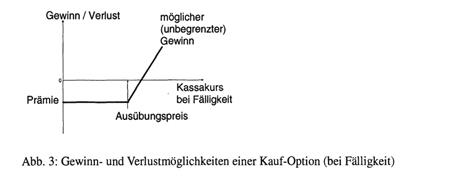

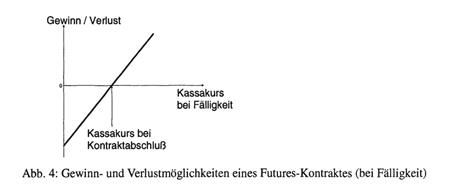

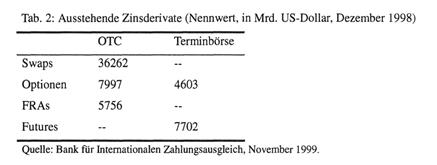

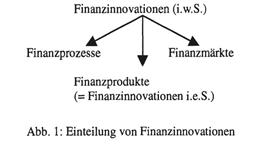

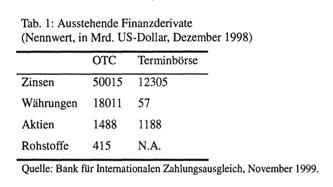

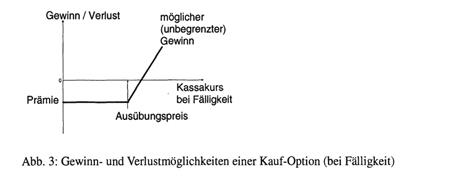

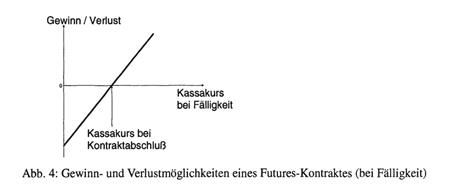

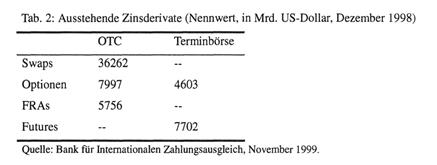

1. Begriff Finanzinnovationen umfassen im weitesten Sinne alle Neuerungen im Finanzbereich. Zur besseren Übersicht ist eine Unterteilung in die Bereiche Finanzmärkte, Finanzprozesse und Finanzprodukte sinnvoll. Finanzmarktinnovationen bezeichnen neue Märkte, neue Marktsegmente und veränderte Organisationsformen von Märkten wie z.B. Märkte für Financial Futures (Terminbörsen), Marktsegmente für Wachstums werte wie z. B. den Neuen Markt und Internetbörsen. Finanzprozessinnovationen umfassen neue technologische Möglichkeiten (z.B. Geldautomaten, Electronic Cash, Electronic Banking) sowie neue Abwicklungs- und Finanzierungsformen. Finanzproduktinnovationen sind neue Produkte und neue Kombinationen von bekannten Produkten beispielsweise Zero-Bonds, Optionen und Swaps. Im engeren und üblichen Sinne bezieht sich der Begriff der Finanzinnovation nur auf neue Finanzprodukte. Im weiteren Verlauf des Artikels wird daher nur noch auf diese engere Definition Bezug genommen.  2. Finanzproduktinnovationen In den letzten 30 Jahren sind eine Fülle von neuen Finanzprodukten entwickelt worden, die den Käufern umfangreichere Möglichkeiten der Risiko- und Ertragssteuerung von Wertpapieranla- gen geben. Die F. lassen sich unterteilen in originäre und in derivative Finanzprodukte. Originäre F. stellen Weiterentwicklungen von Instrumenten der Eigen- und Fremdfinanzierung dar. Originäre F. der Eigenfinanzierung sind vor allem neue Formen von Genussscheinen und der Venture-Capital Finanzierung sowie die verschiedenen Arten der Depositary Receipts (z.B. American DR, Global DR). Beispiele für neue Instrumente der Fremdfinanzierung sind beispielsweise Zero-Bonds, Geldmarktfonds und Floating Rate Notes. Sie stellen inzwischen auch für Privatanleger allgemein übliche Anlageformen dar. Eine für die Zukunft sehr bedeutsame neue Form der Fremdfinanzierung sind Asset Backed Securities (ABS). ABS sind verbriefte und handelbare Forderungen von Unternehmen. Sie geben dem emittierenden Unternehmen die Möglichkeit, Forderungen in liquide Mittel zu tauschen. ABS sind außerdem eine relativ günstige Finanzierungsform, da die sie begebende Finanzierungsgesellschaft üblicherweise ein besseres Rating aufweist als die Unternehmung, die ursprünglich die Forderungen besaß, denn entscheidend für das Rating ist ausschließlich die Qualität der besichemden Forderungen. Derivative F. haben in den letzten Jahren ein starkes Wachstum erlebt. Sie stellen Termingeschäfte dar und beziehen sich auf ein Basisobjekt, das üblicherweise ein Wertpapier oder auch ein Finanzderivat ist. Derivative F. lassen sich in zwei Formen einteilen: Fixgeschäfte (unbedingte Termingeschäfte) und Optionsgeschäfte (bedingte Termingeschäfte). Fixgeschäfte verpflichten den Käufer zur Abnahme und den Verkäufer zur Lieferung des Basisobjektes an einem festgelegten zukünftigen Termin zu dem vereinbarten Preis. Optionsgeschäfte lassen dem Käufer der Option dagegen die Wahl, das Basisobjekt zu dem vereinbarten Preis in der Zukunft zu kaufen oder das Wahlrecht verfallen zu lassen. Originäre Finanzproduktinnovationen Derivative Finanzproduktinnovationen - Eigenfinanzierung -Fixgeschäft - Fremdfinanzierung -Optionsgeschäft Abb. 2: Arten von Finanzproduktinnovationen Beide Arten von derivativen F. werden sowohl im Over-the-Counter (OTC)-Geschäft als auch an Terminbörsen (Futures Exchanges) gehandelt. Beim OTC-Handel ist eine kundenindividuelle Ausgestaltung hinsichtlich aller Charakteristika des Finanzderivats möglich. Beim Handel über eine Terminbörse sind die Finanzderivate dagegen weitgehend standardisiert. Die Transaktionskosten sind dafür beim Börsenhandel wesentlich geringer als im OTC-Handel. Dies liegt unter anderem daran, dass durch den Börsenhandel und die Standardisierung die Liquidität deutlich zunimmt. Derivative F. können sich auf nahezu beliebige Basisobjekte beziehen. Am verbreitesten sind Zinsen, Anleihen, Rohstoffe, Währungen und Aktien. Die wichtigsten derivativen F. sind Swaps, Futures und Optionen. Swaps und Futures sind Fixgeschäfte. 2. Finanzproduktinnovationen In den letzten 30 Jahren sind eine Fülle von neuen Finanzprodukten entwickelt worden, die den Käufern umfangreichere Möglichkeiten der Risiko- und Ertragssteuerung von Wertpapieranla- gen geben. Die F. lassen sich unterteilen in originäre und in derivative Finanzprodukte. Originäre F. stellen Weiterentwicklungen von Instrumenten der Eigen- und Fremdfinanzierung dar. Originäre F. der Eigenfinanzierung sind vor allem neue Formen von Genussscheinen und der Venture-Capital Finanzierung sowie die verschiedenen Arten der Depositary Receipts (z.B. American DR, Global DR). Beispiele für neue Instrumente der Fremdfinanzierung sind beispielsweise Zero-Bonds, Geldmarktfonds und Floating Rate Notes. Sie stellen inzwischen auch für Privatanleger allgemein übliche Anlageformen dar. Eine für die Zukunft sehr bedeutsame neue Form der Fremdfinanzierung sind Asset Backed Securities (ABS). ABS sind verbriefte und handelbare Forderungen von Unternehmen. Sie geben dem emittierenden Unternehmen die Möglichkeit, Forderungen in liquide Mittel zu tauschen. ABS sind außerdem eine relativ günstige Finanzierungsform, da die sie begebende Finanzierungsgesellschaft üblicherweise ein besseres Rating aufweist als die Unternehmung, die ursprünglich die Forderungen besaß, denn entscheidend für das Rating ist ausschließlich die Qualität der besichemden Forderungen. Derivative F. haben in den letzten Jahren ein starkes Wachstum erlebt. Sie stellen Termingeschäfte dar und beziehen sich auf ein Basisobjekt, das üblicherweise ein Wertpapier oder auch ein Finanzderivat ist. Derivative F. lassen sich in zwei Formen einteilen: Fixgeschäfte (unbedingte Termingeschäfte) und Optionsgeschäfte (bedingte Termingeschäfte). Fixgeschäfte verpflichten den Käufer zur Abnahme und den Verkäufer zur Lieferung des Basisobjektes an einem festgelegten zukünftigen Termin zu dem vereinbarten Preis. Optionsgeschäfte lassen dem Käufer der Option dagegen die Wahl, das Basisobjekt zu dem vereinbarten Preis in der Zukunft zu kaufen oder das Wahlrecht verfallen zu lassen. Originäre Finanzproduktinnovationen Derivative Finanzproduktinnovationen - Eigenfinanzierung -Fixgeschäft - Fremdfinanzierung -Optionsgeschäft Abb. 2: Arten von Finanzproduktinnovationen Beide Arten von derivativen F. werden sowohl im Over-the-Counter (OTC)-Geschäft als auch an Terminbörsen (Futures Exchanges) gehandelt. Beim OTC-Handel ist eine kundenindividuelle Ausgestaltung hinsichtlich aller Charakteristika des Finanzderivats möglich. Beim Handel über eine Terminbörse sind die Finanzderivate dagegen weitgehend standardisiert. Die Transaktionskosten sind dafür beim Börsenhandel wesentlich geringer als im OTC-Handel. Dies liegt unter anderem daran, dass durch den Börsenhandel und die Standardisierung die Liquidität deutlich zunimmt. Derivative F. können sich auf nahezu beliebige Basisobjekte beziehen. Am verbreitesten sind Zinsen, Anleihen, Rohstoffe, Währungen und Aktien. Die wichtigsten derivativen F. sind Swaps, Futures und Optionen. Swaps und Futures sind Fixgeschäfte.  3. Optionen und Futures Optionen und Futures sind zwei der wichtigsten Finanzinnovationen und gleichzeitig die Grundbausteine zahlreicher anderer Finanzinnovationen. Sie werden sowohl an Terminbörsen als auch im OTC-Geschäft gehandelt. Futures sind definiert als Fixgeschäft, Optionen hingegen sind bedingte Termingeschäfte, d.h., für den Käufer einer Option besteht im Gegensatz zum Käufer eines Futures eine Wahlmöglichkeit hinsichtlich der Ausübung. Diese verschiedenen Grundprinzipien bestimmen wesentlich die unterschiedlichen Muster der Gewinn- und Verlustmöglichkeiten. Die Abbildungen 3 und 4 zeigen beispielhaft die Gewinn- und Verlustprofile einer Kauf-Option (Call) und eines Future-Kontraktes, jeweils bei Fälligkeit. Der Käufer eines Call hat ein asymmetrisches Chancen/Risikoprofil. Während der maximal mögliche Verlust auf die Optionsprämie beschränkt ist, kann der Gewinn theoretisch beliebige Werte annehmen. Bei einem Futures-Kontrakt sind Chancen und Risiken dagegen symmetrisch verteilt. Dies bedeutet aber auch, dass den im Prinzip unbegrenzten Gewinnmöglichkeiten theoretisch unbegrenzte Verlustmöglichkeiten gegenüber stehen. Im Unterschied zu den Kassainstrumenten, auf die sie sich beziehen, kann durch Optionen und Futures ein deutlicher Hebeleffekt (Leverage) erzielt werden. Der Leverage entsteht dadurch, dass die Optionsprämie bzw. die Sicherheitsleistungen (Margins) bei Futures nur einen geringen Teil des Kassapreises ausmachen. Ein Beispiel: ein Investor erwirbt einen Call und zahlt eine Optionsprämie in Höhe von 4% des Kassapreises. Beim Kauf sind Ausübungskurs und Kassapreis identisch (at-the-money). Der absolute Gewinn am Verfalltag der Option entspricht der Differenz zwischen Kassapreis und Ausübungskurs. Wenn diese Differenz z.B. 10% des Ausübungskurses beträgt, dann hat der Anleger in diesem Beispiel als Endwert das 2,5-fache (=10%/4%) seines ursprünglichen Kapitaleinsatzes erreicht. Bei einer Investition am Kassamarkt hätte er lediglich einen Ertrag von 10% auf das eingesetzte Kapital. Vor dem Verfalltag werden die Preise von Optionen und Futures mit Hilfe von Bewertungsformeln ermittelt. Falls die Marktpreise deutlich von diesen theoretischen Werten abweichen, dann werden in der Regel Arbitragegeschäfte ausgelöst, die den Marktpreis in Richtung des theoretischen fair value bewegen. Das am weitesten verbreitete Modell zur Bewertung von Optionen ist die Black-Scholes-Formel. Dabei wird der fair value durch die folgenden Größen beeinflusst: Ausübungskurs, aktueller Kassapreis, Restlaufzeit, Volatilität des Kassapreises und Zins der risikolosen Anlage. Je weiter der Kassapreis im Gewinnbereich liegt, je länger die Restlaufzeit ist und je größer die Volatilität desto höher ist der faire Wert der Option. 3. Optionen und Futures Optionen und Futures sind zwei der wichtigsten Finanzinnovationen und gleichzeitig die Grundbausteine zahlreicher anderer Finanzinnovationen. Sie werden sowohl an Terminbörsen als auch im OTC-Geschäft gehandelt. Futures sind definiert als Fixgeschäft, Optionen hingegen sind bedingte Termingeschäfte, d.h., für den Käufer einer Option besteht im Gegensatz zum Käufer eines Futures eine Wahlmöglichkeit hinsichtlich der Ausübung. Diese verschiedenen Grundprinzipien bestimmen wesentlich die unterschiedlichen Muster der Gewinn- und Verlustmöglichkeiten. Die Abbildungen 3 und 4 zeigen beispielhaft die Gewinn- und Verlustprofile einer Kauf-Option (Call) und eines Future-Kontraktes, jeweils bei Fälligkeit. Der Käufer eines Call hat ein asymmetrisches Chancen/Risikoprofil. Während der maximal mögliche Verlust auf die Optionsprämie beschränkt ist, kann der Gewinn theoretisch beliebige Werte annehmen. Bei einem Futures-Kontrakt sind Chancen und Risiken dagegen symmetrisch verteilt. Dies bedeutet aber auch, dass den im Prinzip unbegrenzten Gewinnmöglichkeiten theoretisch unbegrenzte Verlustmöglichkeiten gegenüber stehen. Im Unterschied zu den Kassainstrumenten, auf die sie sich beziehen, kann durch Optionen und Futures ein deutlicher Hebeleffekt (Leverage) erzielt werden. Der Leverage entsteht dadurch, dass die Optionsprämie bzw. die Sicherheitsleistungen (Margins) bei Futures nur einen geringen Teil des Kassapreises ausmachen. Ein Beispiel: ein Investor erwirbt einen Call und zahlt eine Optionsprämie in Höhe von 4% des Kassapreises. Beim Kauf sind Ausübungskurs und Kassapreis identisch (at-the-money). Der absolute Gewinn am Verfalltag der Option entspricht der Differenz zwischen Kassapreis und Ausübungskurs. Wenn diese Differenz z.B. 10% des Ausübungskurses beträgt, dann hat der Anleger in diesem Beispiel als Endwert das 2,5-fache (=10%/4%) seines ursprünglichen Kapitaleinsatzes erreicht. Bei einer Investition am Kassamarkt hätte er lediglich einen Ertrag von 10% auf das eingesetzte Kapital. Vor dem Verfalltag werden die Preise von Optionen und Futures mit Hilfe von Bewertungsformeln ermittelt. Falls die Marktpreise deutlich von diesen theoretischen Werten abweichen, dann werden in der Regel Arbitragegeschäfte ausgelöst, die den Marktpreis in Richtung des theoretischen fair value bewegen. Das am weitesten verbreitete Modell zur Bewertung von Optionen ist die Black-Scholes-Formel. Dabei wird der fair value durch die folgenden Größen beeinflusst: Ausübungskurs, aktueller Kassapreis, Restlaufzeit, Volatilität des Kassapreises und Zins der risikolosen Anlage. Je weiter der Kassapreis im Gewinnbereich liegt, je länger die Restlaufzeit ist und je größer die Volatilität desto höher ist der faire Wert der Option.   Die Bewertungsformel für einen Futures ist wesentlich einfacher. Der Wert eines Futures wird durch den Kassapreis und die Nettofinanzierungskosten (cost of carry) bestimmt. Die Nettofinanzierungskosten sind gleich den Finanzierungskosten abzüglich möglicher Zahlungseingänge. Sie werden wesentlich durch die Restlaufzeit des Kontraktes und den Zins einer risikolosen Anlage bestimmt. Der faire Wert beispielsweise eines Aktienindexfutures entspricht dem auf den Verfalltag aufgezinste Wert des Aktienindex. Der Aufzinsungsfaktor ist dabei gleich der Differenz zwischen dem risikolosen Zins abzüglich der vereinnahmten Dividendenrendite. 4. Derivative Zinsinstrumente Die derivativen Z. sind insgesamt die bedeutsamste Art der Finanzderivate, bezogen auf den im Umlauf befindlichen Nennwert (siehe Tab. 1) und die Anzahl der Kontrakte. Der OTC-Handel ist dabei bei weitem wichtiger als der Handel über die Terminbörsen. Der OTC-Handel lässt sich auf drei Instrumente zurückführen: Swaps, Optionen und Forward Rate Agreements (FRA). FRA sind Vereinbarungen über Zinszahlungen zu einem zukünftigen Zeitpunkt. Swaps setzen sich aus mehreren FRA mit zunehmender Laufzeit zusammen. Sie bilden die quantitativ wichtigste Gruppe der derivativen F. im Zinsbereich. Neben der klassischen Konstruktionsform, bei der fixe Zinszahlungen gegen variable in der gleichen Währung getauscht werden, existieren zahlreiche weitere Varianten wie z.B. Zins-Währungsswaps, bei denen der Austausch der Zinszahlungen in verschiedenen Währungen erfolgt oder Basisswaps, bei denen verschiedene variable Zinszahlungen getauscht werden. Wie Tab. 2 zeigt, sind Swaps die dominierende Form der Zinsderivate. Auch die OTC-gehandelten Zinsoptionen weisen einen höheren im Umlauf befindlichen Nennwert auf als die über Terminbörsen gehandelten Zinsoptionen. Die Bewertungsformel für einen Futures ist wesentlich einfacher. Der Wert eines Futures wird durch den Kassapreis und die Nettofinanzierungskosten (cost of carry) bestimmt. Die Nettofinanzierungskosten sind gleich den Finanzierungskosten abzüglich möglicher Zahlungseingänge. Sie werden wesentlich durch die Restlaufzeit des Kontraktes und den Zins einer risikolosen Anlage bestimmt. Der faire Wert beispielsweise eines Aktienindexfutures entspricht dem auf den Verfalltag aufgezinste Wert des Aktienindex. Der Aufzinsungsfaktor ist dabei gleich der Differenz zwischen dem risikolosen Zins abzüglich der vereinnahmten Dividendenrendite. 4. Derivative Zinsinstrumente Die derivativen Z. sind insgesamt die bedeutsamste Art der Finanzderivate, bezogen auf den im Umlauf befindlichen Nennwert (siehe Tab. 1) und die Anzahl der Kontrakte. Der OTC-Handel ist dabei bei weitem wichtiger als der Handel über die Terminbörsen. Der OTC-Handel lässt sich auf drei Instrumente zurückführen: Swaps, Optionen und Forward Rate Agreements (FRA). FRA sind Vereinbarungen über Zinszahlungen zu einem zukünftigen Zeitpunkt. Swaps setzen sich aus mehreren FRA mit zunehmender Laufzeit zusammen. Sie bilden die quantitativ wichtigste Gruppe der derivativen F. im Zinsbereich. Neben der klassischen Konstruktionsform, bei der fixe Zinszahlungen gegen variable in der gleichen Währung getauscht werden, existieren zahlreiche weitere Varianten wie z.B. Zins-Währungsswaps, bei denen der Austausch der Zinszahlungen in verschiedenen Währungen erfolgt oder Basisswaps, bei denen verschiedene variable Zinszahlungen getauscht werden. Wie Tab. 2 zeigt, sind Swaps die dominierende Form der Zinsderivate. Auch die OTC-gehandelten Zinsoptionen weisen einen höheren im Umlauf befindlichen Nennwert auf als die über Terminbörsen gehandelten Zinsoptionen.  Zinsfutures unterscheiden sich von den FRA vor allem durch die vorgegebene Standardisierung und den Handel über eine Terminbörse. Bei Zinsoptionen muss unterschieden werden, ob sich die Option auf den Kurswert einer Anleihe oder auf einen Zinssatz bezieht. Im letzteren Fall liegt eine Option auf ein FRA vor. Typische Beispiele sind Caps, die eine Höchstzins Vereinbarung darstellen und Floors, bei denen eine Zinsuntergrenze vereinbart wird. Solche Zinsoptionen kommen häufig auch in Kombination mit klassischen Wertpapieren oder Finanzierungsformen vor. Beispielsweise stellt die Festlegung eines Höchstzinses bei einem Kredit mit variabler Zinszahlung eine (implizite) Cap-Option dar, während bei einer Floating Rate Note mit Mindestverzinsung eine Kombination einer FRN mit einem Floor vorliegt. 5. Exotische Optionen Exotische Optionen stellen eine relativ junge Entwicklung der Finanzinnovationen dar. Sie werden ähnlich wie Swaps in einer Vielzahl stark unterschiedlicher Varianten gehandelt. Aufgrund der vielfältigen Gestaltungsformen sind das Handelsvolumen und damit die Liquidität der meisten exotischen Optionen relativ gering. E. O. sind Weiterentwicklungen klassischer Optionen. Im Prinzip kann bei e. O. jedes Element klassischer Optionen verändert sein. Ein Beispiel: bei einer normalen Call-Option erhält der Käufer bei Ausübung die Differenz zwischen dem aktuellen Börsenkurs des Basisobjektes und dem festgelegten Ausübungskurs, oder die Option verfällt wertlos wenn diese Differenz negativ ist. Bei e. O. kann die Zahlung bei Ausübung z.B. ein fixer Betrag sein (Digital- oder Binäroptionen) oder es besteht ein nicht-linearer Zusammenhang (z.B. Power Optionen) oder die Zahlung wird auf Basis von zurückliegenden Kursdurchschnitten berechnet (Asiatische Optionen, Durchschnittsoptionen). Häufig sind e. O. vom zurückliegenden Kurspfad des Basisobjektes abhängig. Bei Asiatischen Optionen berechnet sich die Auszahlung bei Ausübung als Differenz zwischen aktuellem Kurs und dem Durchschnittskurs des Basisobjektes während der Laufzeit der Option. Bei Lookback-Optionen kann der Käufer den für ihn günstigsten Ausübungskurs aus den Kursrealisationen des Basisobjektes während der Laufzeit der Option wählen. Bei Barrier-Optionen (Schwellenoptionen) verfällt die Option vorzeitig, wenn ein bestimmer Kurs des Basisobjektes erreicht wird, oder aber die Option wird genau dann erst aktiviert. Es existieren noch zahlreiche weitere Arten von e. O. und ausserdem werden ständig neue Arten erfunden. Gemeinsame Charakteristika von e. 0. sind üblicherweise eine geringe Liquidität und die relativ große Komplexität des Bewertungsproblems. Das Standardverfahren der Optionsbewertung - die Black-Scholes Formel - ist bei e. O. nicht brauchbar. Für die Bewertung muss entweder eine spezielle Bewertungsformel abgeleitet werden oder es werden stochastische Simulationen auf Basis angenommener oder historischer Kursprozesse durchgeführt, um den fairen Optionswert numerisch zu ermitteln. Trotz der meist ungewöhnlichen Konstruktions weise lassen sich e. O. nicht nur für Spekulationsgeschäfte, sondern auch zur Risikoabsicherung einsetzen. Dabei kommt insbesondere den Asiatischen Optionen eine wichtige Rolle zu. 1. Motive für Finanzinnovationen Generell lassen sich die Motive von Kapitalanlegem in drei Kategorien einteilen: Spekulation, Absicherung gegen Risiken (Hedging) und Arbitrage. Spekulation bezeichnet jede Kapitalanlage, bei der ein Risiko eingegangen wird. Mit Finanzinnovationen, insbesondere mit Optionen und Futures, lässt sich besonders wirkungsvoll spekulieren, da typischerweise eine große Hebelwirkung (Leverage) vorliegt. Finanzinnovationen sind aber auch besonders geeignet, um Risiken einer Kapitalanlage gezielt zu steuern und zu begrenzen. Beispiele sind die Verwendung von Put-Optionen oder von Futuresverkäufen zur Absicherung von Anleihe- oder Aktien- portfolios. Auch im Bereich der Arbitragegeschäfte ergeben sich durch Finanzinnovationen neue Möglichkeiten. Dabei werden Preisunterschiede zwischen dem Finanzinstrument und seiner synthetischen Nachbildung bzw. seinem fairen theoretischen Wert ausgenutzt. Die Gründe, die zur Entstehung und der weiten Verbreitung einzelner Finanzinnovationen geführt haben, können sehr vielfältig sein. Wichtige Motive sind die erreichbaren Verbesserungen bei der Steuerung von Finanzmarktrisiken, die Umgehung von Vorschriften zur Marktregulierung sowie gesetzlicher und steuerlicher Bestimmungen und die Reduzierung von Transaktionskosten. Ein wesentlicher treibender Faktor ist außerdem der zunehmende internationale Wettbewerb zwischen Banken, der die Schaffung neuer Finanzmarktprodukte fördert. Floating Rate Notes (FRN) und Zero-Bonds beispielsweise erweitern das Anlagespektrum im Anleihebereich und lassen Rendite-Risiko-Kombinationen zu, die mit normalen Anleihen kaum erreichbar wären. FRN besitzen im Gegensatz zu normalen Anleihen (fast) kein Kursrisiko, während das Wiederanlagerisiko bedingt durch zwischenzeitliche Zinsänderungen relativ groß ist. Zero- Bonds weisen während ihrer Laufzeit kein Wiederanlagerisiko auf, da keine Ausschüttungen stattfinden und die Anlagesumme entsprechend der beim Kauf gegebenen Rendite verzinst wird. Zero-Bonds haben jedoch ein relativ großes Kursrisiko. Normale Kupon-Anleihen sind von ihrer Risikostruktur entsprechend zwischen FRNs und Zero-Bonds einzustufen. Generell weisen Finanzinnovationen die Eigenschaft auf, Markt- und Kreditrisiken besser handelbar zu machen. Dadurch wird das Anlagespektrum erweitert und Anleger haben umfangreichere Möglichkeiten, eine gewünschte Rendite-Risiko-Position zu realisieren. Die Reduktion von Transaktionskosten ist ein wichtiger Grund für die dynamische Entwicklung der Swapmärkte. Durch den Einsatz z.B. von Zinsswaps lassen sich kostengünstig und unkompliziert Zinsrisiken steuern. Banken haben dadurch die Möglichkeit, Unterschiede in der Zinsstruktur zwischen Aktiv- und Passivgeschäft auszugleichen. Ein weiterer Grund für das Wachstum der Swapmärkte liegt in der Verwendbarkeit von Swaps zur synthetischen Nachbildung von existierenden Finanzinstrumenten und zur Bildung von Finanzinnovationen. 2. Financial Engineering Als Financial Engineering werden Finanztechniken bezeichnet, die auf die Gestaltung von Finanzinnovationen abzielen. Dies können z.B. neue Produkte oder auch neue Lösungsansätze für Finanzierungsprobleme sein. Dabei werden folgende Prozesse für die Erstellung neuer Produkte angewandt: 1. Die Zerlegung bestehender Finanzinstrumente in ihre Einzelteile, 2. die Veränderung dieser einzelnen Komponenten sowie 3. die Kombination der vorliegenden Einzelteile zu neuen Produkten. Es können im Prinzip alle Teile von Finanzkontrakten in diese Prozesse einbezogen werden. Häufig werden dabei Optionen mit klassischen Finanzinstrumenten kombiniert- Die neuen Produkte können sowohl maßgeschneidert für einen Kunden sein (OTC-Handel) oder auch als standardisierte Instrumente über Börsen gehandelt werden. Viele neuentwickelte Produkte machen einfach schon bestehende Konzepte auch für Privatanleger nutzbar. Beispiele sind Garantiefonds, die eine Kombination von Aktienanlagen mit Absicherungselementen darstellen, und Aktienanleihen, die es auch dem Privatanleger ermöglichen, eine Put-Optionen auf Aktien leer zu verkaufen. Für die Banken und Investmenthäuser, die Financial Engineering betreiben, bietet sich durch die Schaffung neuer Produkte die Möglichkeit, überdurchschnittliche Gewinne zu erzielen. Da Finanzinnovationen nicht patentierbar sind, können sie von der Konkurrenz leicht nachgebaut werden. Die erzielten Gewinne sind meist eher kurzfristiger Natur. Literatur EILENBERGER, G. (1996), Lexikon der Finanzinnovationen, 3. Auflage, Oldenbourg-Verlag. ELLER, R. (1995), Alles über Finanzinnovationen, Beck-DTV. FRANKE, G. (1995), Derivate - Risikomanagement mit innovativen Finanzinstrumenten, Hrsg. BfG-Bank. HULL, J. C. (1999),.: Options, Futures, and other Derivative Securities, 3. Auflage, Prentice Hall. USZCAPOWSKI, I. (1999), Optionen und Futures verstehen, 4. Auflage, Beck-DTV. Zinsfutures unterscheiden sich von den FRA vor allem durch die vorgegebene Standardisierung und den Handel über eine Terminbörse. Bei Zinsoptionen muss unterschieden werden, ob sich die Option auf den Kurswert einer Anleihe oder auf einen Zinssatz bezieht. Im letzteren Fall liegt eine Option auf ein FRA vor. Typische Beispiele sind Caps, die eine Höchstzins Vereinbarung darstellen und Floors, bei denen eine Zinsuntergrenze vereinbart wird. Solche Zinsoptionen kommen häufig auch in Kombination mit klassischen Wertpapieren oder Finanzierungsformen vor. Beispielsweise stellt die Festlegung eines Höchstzinses bei einem Kredit mit variabler Zinszahlung eine (implizite) Cap-Option dar, während bei einer Floating Rate Note mit Mindestverzinsung eine Kombination einer FRN mit einem Floor vorliegt. 5. Exotische Optionen Exotische Optionen stellen eine relativ junge Entwicklung der Finanzinnovationen dar. Sie werden ähnlich wie Swaps in einer Vielzahl stark unterschiedlicher Varianten gehandelt. Aufgrund der vielfältigen Gestaltungsformen sind das Handelsvolumen und damit die Liquidität der meisten exotischen Optionen relativ gering. E. O. sind Weiterentwicklungen klassischer Optionen. Im Prinzip kann bei e. O. jedes Element klassischer Optionen verändert sein. Ein Beispiel: bei einer normalen Call-Option erhält der Käufer bei Ausübung die Differenz zwischen dem aktuellen Börsenkurs des Basisobjektes und dem festgelegten Ausübungskurs, oder die Option verfällt wertlos wenn diese Differenz negativ ist. Bei e. O. kann die Zahlung bei Ausübung z.B. ein fixer Betrag sein (Digital- oder Binäroptionen) oder es besteht ein nicht-linearer Zusammenhang (z.B. Power Optionen) oder die Zahlung wird auf Basis von zurückliegenden Kursdurchschnitten berechnet (Asiatische Optionen, Durchschnittsoptionen). Häufig sind e. O. vom zurückliegenden Kurspfad des Basisobjektes abhängig. Bei Asiatischen Optionen berechnet sich die Auszahlung bei Ausübung als Differenz zwischen aktuellem Kurs und dem Durchschnittskurs des Basisobjektes während der Laufzeit der Option. Bei Lookback-Optionen kann der Käufer den für ihn günstigsten Ausübungskurs aus den Kursrealisationen des Basisobjektes während der Laufzeit der Option wählen. Bei Barrier-Optionen (Schwellenoptionen) verfällt die Option vorzeitig, wenn ein bestimmer Kurs des Basisobjektes erreicht wird, oder aber die Option wird genau dann erst aktiviert. Es existieren noch zahlreiche weitere Arten von e. O. und ausserdem werden ständig neue Arten erfunden. Gemeinsame Charakteristika von e. 0. sind üblicherweise eine geringe Liquidität und die relativ große Komplexität des Bewertungsproblems. Das Standardverfahren der Optionsbewertung - die Black-Scholes Formel - ist bei e. O. nicht brauchbar. Für die Bewertung muss entweder eine spezielle Bewertungsformel abgeleitet werden oder es werden stochastische Simulationen auf Basis angenommener oder historischer Kursprozesse durchgeführt, um den fairen Optionswert numerisch zu ermitteln. Trotz der meist ungewöhnlichen Konstruktions weise lassen sich e. O. nicht nur für Spekulationsgeschäfte, sondern auch zur Risikoabsicherung einsetzen. Dabei kommt insbesondere den Asiatischen Optionen eine wichtige Rolle zu. 1. Motive für Finanzinnovationen Generell lassen sich die Motive von Kapitalanlegem in drei Kategorien einteilen: Spekulation, Absicherung gegen Risiken (Hedging) und Arbitrage. Spekulation bezeichnet jede Kapitalanlage, bei der ein Risiko eingegangen wird. Mit Finanzinnovationen, insbesondere mit Optionen und Futures, lässt sich besonders wirkungsvoll spekulieren, da typischerweise eine große Hebelwirkung (Leverage) vorliegt. Finanzinnovationen sind aber auch besonders geeignet, um Risiken einer Kapitalanlage gezielt zu steuern und zu begrenzen. Beispiele sind die Verwendung von Put-Optionen oder von Futuresverkäufen zur Absicherung von Anleihe- oder Aktien- portfolios. Auch im Bereich der Arbitragegeschäfte ergeben sich durch Finanzinnovationen neue Möglichkeiten. Dabei werden Preisunterschiede zwischen dem Finanzinstrument und seiner synthetischen Nachbildung bzw. seinem fairen theoretischen Wert ausgenutzt. Die Gründe, die zur Entstehung und der weiten Verbreitung einzelner Finanzinnovationen geführt haben, können sehr vielfältig sein. Wichtige Motive sind die erreichbaren Verbesserungen bei der Steuerung von Finanzmarktrisiken, die Umgehung von Vorschriften zur Marktregulierung sowie gesetzlicher und steuerlicher Bestimmungen und die Reduzierung von Transaktionskosten. Ein wesentlicher treibender Faktor ist außerdem der zunehmende internationale Wettbewerb zwischen Banken, der die Schaffung neuer Finanzmarktprodukte fördert. Floating Rate Notes (FRN) und Zero-Bonds beispielsweise erweitern das Anlagespektrum im Anleihebereich und lassen Rendite-Risiko-Kombinationen zu, die mit normalen Anleihen kaum erreichbar wären. FRN besitzen im Gegensatz zu normalen Anleihen (fast) kein Kursrisiko, während das Wiederanlagerisiko bedingt durch zwischenzeitliche Zinsänderungen relativ groß ist. Zero- Bonds weisen während ihrer Laufzeit kein Wiederanlagerisiko auf, da keine Ausschüttungen stattfinden und die Anlagesumme entsprechend der beim Kauf gegebenen Rendite verzinst wird. Zero-Bonds haben jedoch ein relativ großes Kursrisiko. Normale Kupon-Anleihen sind von ihrer Risikostruktur entsprechend zwischen FRNs und Zero-Bonds einzustufen. Generell weisen Finanzinnovationen die Eigenschaft auf, Markt- und Kreditrisiken besser handelbar zu machen. Dadurch wird das Anlagespektrum erweitert und Anleger haben umfangreichere Möglichkeiten, eine gewünschte Rendite-Risiko-Position zu realisieren. Die Reduktion von Transaktionskosten ist ein wichtiger Grund für die dynamische Entwicklung der Swapmärkte. Durch den Einsatz z.B. von Zinsswaps lassen sich kostengünstig und unkompliziert Zinsrisiken steuern. Banken haben dadurch die Möglichkeit, Unterschiede in der Zinsstruktur zwischen Aktiv- und Passivgeschäft auszugleichen. Ein weiterer Grund für das Wachstum der Swapmärkte liegt in der Verwendbarkeit von Swaps zur synthetischen Nachbildung von existierenden Finanzinstrumenten und zur Bildung von Finanzinnovationen. 2. Financial Engineering Als Financial Engineering werden Finanztechniken bezeichnet, die auf die Gestaltung von Finanzinnovationen abzielen. Dies können z.B. neue Produkte oder auch neue Lösungsansätze für Finanzierungsprobleme sein. Dabei werden folgende Prozesse für die Erstellung neuer Produkte angewandt: 1. Die Zerlegung bestehender Finanzinstrumente in ihre Einzelteile, 2. die Veränderung dieser einzelnen Komponenten sowie 3. die Kombination der vorliegenden Einzelteile zu neuen Produkten. Es können im Prinzip alle Teile von Finanzkontrakten in diese Prozesse einbezogen werden. Häufig werden dabei Optionen mit klassischen Finanzinstrumenten kombiniert- Die neuen Produkte können sowohl maßgeschneidert für einen Kunden sein (OTC-Handel) oder auch als standardisierte Instrumente über Börsen gehandelt werden. Viele neuentwickelte Produkte machen einfach schon bestehende Konzepte auch für Privatanleger nutzbar. Beispiele sind Garantiefonds, die eine Kombination von Aktienanlagen mit Absicherungselementen darstellen, und Aktienanleihen, die es auch dem Privatanleger ermöglichen, eine Put-Optionen auf Aktien leer zu verkaufen. Für die Banken und Investmenthäuser, die Financial Engineering betreiben, bietet sich durch die Schaffung neuer Produkte die Möglichkeit, überdurchschnittliche Gewinne zu erzielen. Da Finanzinnovationen nicht patentierbar sind, können sie von der Konkurrenz leicht nachgebaut werden. Die erzielten Gewinne sind meist eher kurzfristiger Natur. Literatur EILENBERGER, G. (1996), Lexikon der Finanzinnovationen, 3. Auflage, Oldenbourg-Verlag. ELLER, R. (1995), Alles über Finanzinnovationen, Beck-DTV. FRANKE, G. (1995), Derivate - Risikomanagement mit innovativen Finanzinstrumenten, Hrsg. BfG-Bank. HULL, J. C. (1999),.: Options, Futures, and other Derivative Securities, 3. Auflage, Prentice Hall. USZCAPOWSKI, I. (1999), Optionen und Futures verstehen, 4. Auflage, Beck-DTV.

<< vorhergehender Fachbegriff |

|

nächster Fachbegriff >> |

|

|

|

|

2. Finanzproduktinnovationen In den letzten 30 Jahren sind eine Fülle von neuen Finanzprodukten entwickelt worden, die den Käufern umfangreichere Möglichkeiten der

2. Finanzproduktinnovationen In den letzten 30 Jahren sind eine Fülle von neuen Finanzprodukten entwickelt worden, die den Käufern umfangreichere Möglichkeiten der  3.

3.

Die Bewertungsformel für einen

Die Bewertungsformel für einen  Zinsfutures unterscheiden sich von den FRA vor allem durch die vorgegebene Standardisierung und den Handel über eine

Zinsfutures unterscheiden sich von den FRA vor allem durch die vorgegebene Standardisierung und den Handel über eine